跟着对房地产、传统基建等信贷投向的结构颐养,绿色金融正在成为银行业发力的增量业务。

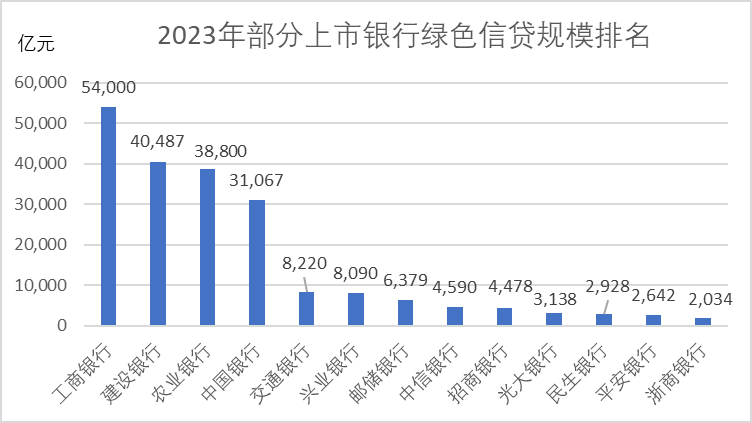

从咫尺已败露2023年年报的上市银行数据看,六大国有银行,以及兴业银行、中信银行、招商银行、光大银行、民生银行、祥瑞银行、浙商银行,这13家银行绿色信贷余额总共已冲破20万亿元。其中,工农中建四家国有大行不仅绿色信贷领域均站上了3万亿元,并且客岁一年的增量均超越了1万亿元,增速达到了三成至五成不等。不错说,上述每一家银行绿色金融业务可谓跨步式大发展。

自2020年起,环境、社会和公司治理(ESG)等绿色理念有关成分迟缓纳入金融机构窥察,银行业绿色金融业务逐年创新,绿色信贷领域拾阶而上。同期,银行搭理子公司、基金公司刊行的ESG主题居品加速推出,绿色债券、绿色房钱、绿色保障等有关投融资业务更是络续潜入。

绿色信贷呈台阶式扩增

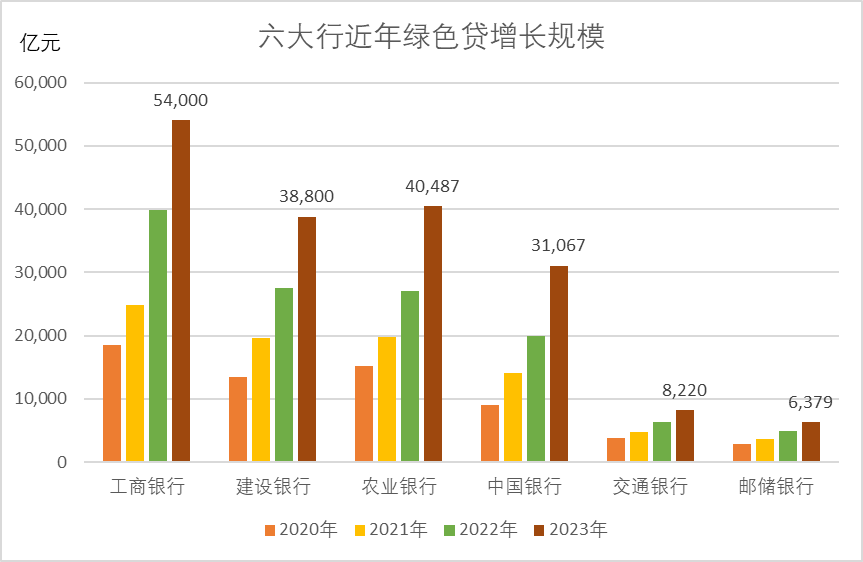

自“双碳”计策建议于今,绿色产业升级、清洁动力产业及节能环保成为主要增长的贷款去处。买卖银行算作实体经济融资的主力供给方,于近三年的绿色信贷投放额度呈现台阶式爆发性增长。从资金量角度开拔,绿色贷款是我国绿色金融体系的最大组成部分。

从信贷领域看,驱逐2023年末,绿色信贷余额站上万亿元阵营的有工商银行、诱导银行、农业银行以及中国银行,上述4家国有大行的绿色贷款领域均在3万亿元以上,区别为5.4万亿元、4.05万亿元、3.88万亿元以及3.11万亿元。

次之,国有大行中的交通银行、邮储银行的绿色贷款余额区别超越了8200亿元和6300亿元,股份行中的兴业银行绿色信贷领域与交行并列,也站上了8000亿元的领域水平。

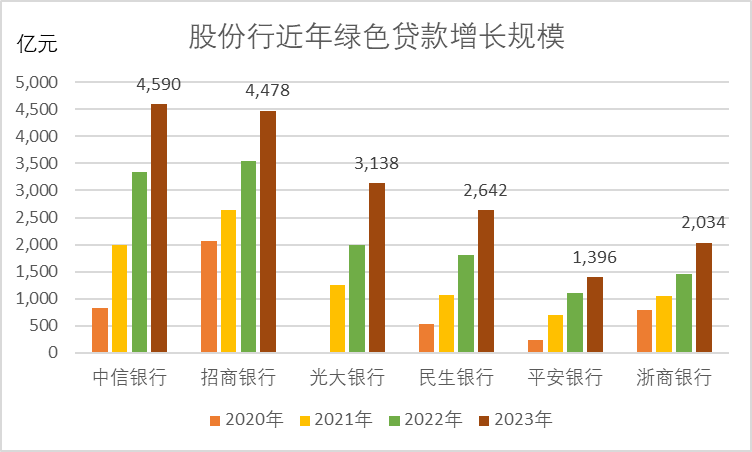

再往下,多量股份行的绿色信贷领域在2000亿元至4600亿元的区间,举例中信银行、招商银行、光大银行、民生银行、祥瑞银行以及浙商银行。

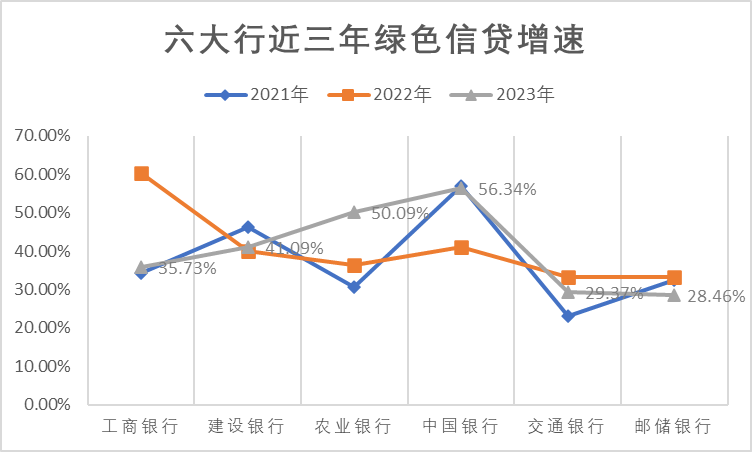

连年来,绿色贷款保持高速增长,中国银行和农业银行2023年绿色信贷余额较上一年的增速超越了五成,区别达到了56.34%、50.1%,诱导银行和工商银行的增速也达到了三成以上,区别为41.09%和35.73%。

也就是说,工农中建四家大行的绿色信贷总量和增量均最初同行,即2023年杀青了三成至五成不等的扩展,全年的绿色贷款新增投放平均万亿元以上,区别新增1.4万亿元、1.35万亿元、1.1万亿元、1.13万亿元。

绿色信贷的投放在银行里面各板块之间的比重在迟缓增大。举例,诱导银行绿色贷款余额3.88万亿元,占贷款总和比重较上年普及超3个百分点。

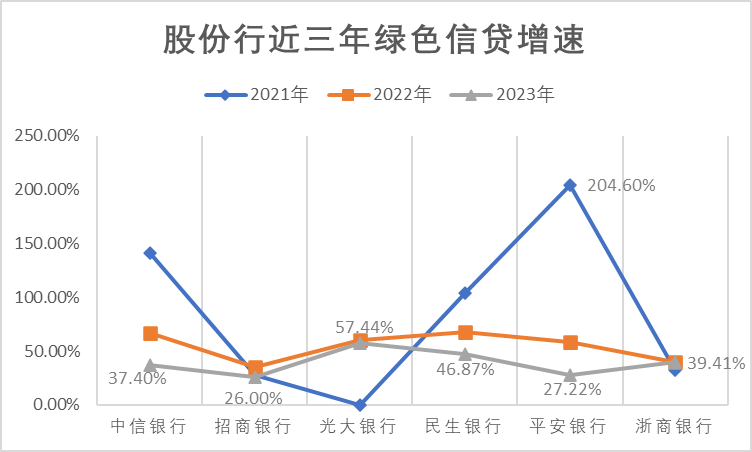

与国有大行不异,股份行的绿色信贷增速也呈现每年放量增长。2023年,光大银行、民生银行、浙商银行以及中信银行均达到了三成以上增速,区别为57.44%、46.87%、39.41%以及37.40%,且绿色贷款增速超越其他贷款增速。

其中,兴业银行还败露了合座绿色金融融资余额,该行由2020年末的1.16万亿元增长至1.89万亿元,增幅63.78%,年复合增长率17.87%。存量贷款收息率与对公贷款基本持平,不良贷款率0.41%。基本盘中,绿色金融贷款占企金贷款比重区别普及9.93个百分点至25.56%,而房地产贷款占企金贷款比重下跌至13.82%。

光大银行较着在绿色金融业务方面进行赶超,绿色信贷领域一举由2022年末不到两千亿元领域,跃升至三千亿元阵列。该行是现时如故败露2023年年报的股份行中惟逐个家绿色信贷领域增速超越五成的股份行。驱逐2023年末,该行绿色贷款余额3137.62亿元,比上年末增长57.44%。

“计议到绿色贷款实施情况纳入MPA评估体系、绿色碳减排器用等结构性器用赞助下绿色贷款盈利性有所提高、财富质料链接占优,且银行压降高环境风险行业贷款敞口让出信贷融资需求缺口,往日绿色贷款有望链接保持高增长。”中金公司银行团队曾于2023岁首作出预测,瞻望往日十年绿色贷款将成为增速最快的贷款类型之一。

该团队瞻望往日10年内绿色贷款余额复合增长率或将达到21%,成为增速最快的贷款类型之一;10年内新增量约为117万亿元,对应年均新增贷款约12万亿元;绿色贷款余额占比或将由2021年的8%高潮到2032年的24%,超越房地产贷款(包括按揭和对公贷款);增量上,十年后绿色贷款增量占比可能达到37%,超越基建成为第一大贷款类型。

多执照发力,绿色金融居品体系更加丰富

固然我国绿色金融居品仍以绿色信贷为主,但绿色金融居品体系的丰富进程有待普及。从年报看,各家银行也在迟缓探索多线索的绿色投融财富品体系,独揽债券、搭理、租借、保障、基金、信赖等多种款式,丰富绿色金融“器用箱”,加速绿色金融居品和管事创新。

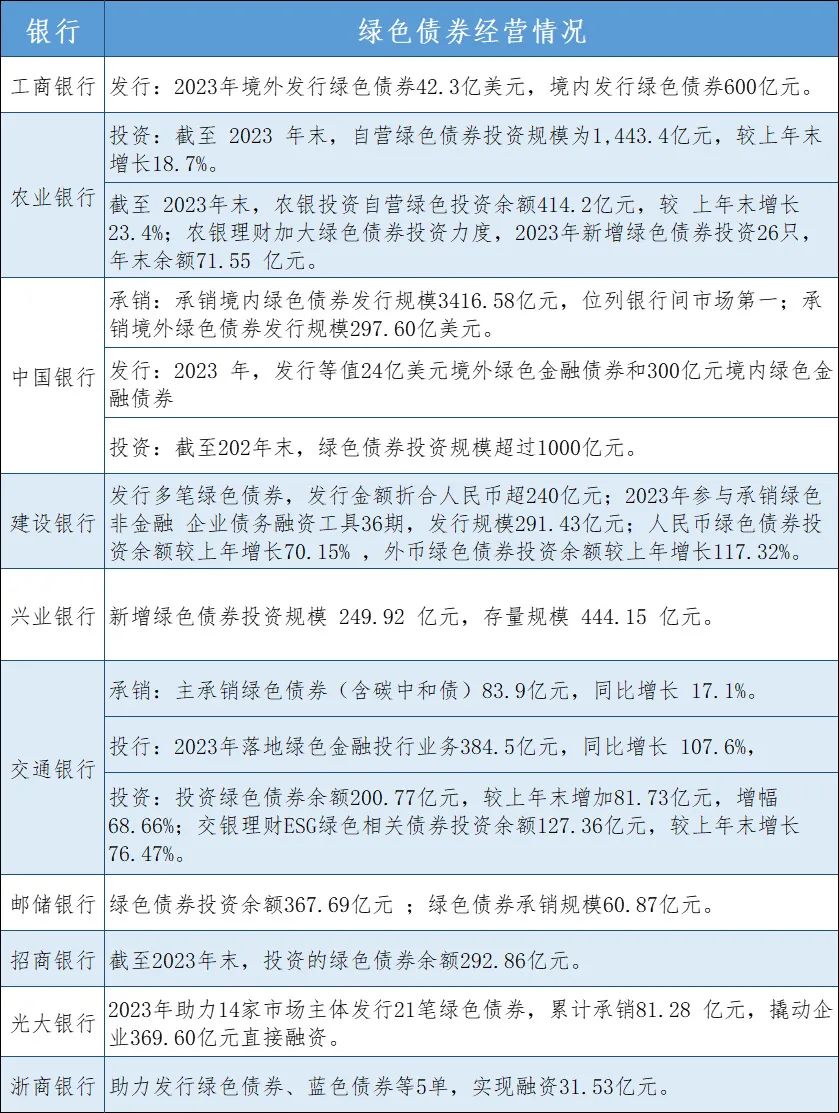

在绿色债券方面,着眼于绿色债券的刊行、承销、投资和作念市,不少银行积极于债券端探索种种投融资管事款式。

此外,在“首单”探索方面,工商银行于2023年创新刊行了该行首只各人多币种“碳中庸”主题境外绿色债券、境内首单买卖银行碳中庸绿色金融债;中国银行于2023年景效刊行各人首批共建“一带沿途”,主题绿色债券和各人首笔好意思元可持续发展挂钩贷款债券;招商银行在ESG债券方面,于2023年在境外刊行各人首笔蓝色浮息债券,刊行领域4.00亿好意思元,召募资金用于赞助可持续水资源束缚和海优势力发电神志。

值得细巧的是,金融租借由于契合了绿色神志在转型中诱导编削换代、周期较长等特质,在管事绿色转型发展上具备特有优势。现时半数多金融租借公司已将绿色租借算作要点业务来发展,探索“租借+”多种模式在助力绿色金融发展,不少银行旗下金融租借公司绿色金租财富的占比如故占到了一半阁下的比重。

举例,农银金租探索建立了“租借+信贷”、“租借+股权投资”、“直租借+EPC”等多种业务模式,自由拓展围聚式风电光伏租借业务,淘气发展漫衍式光伏、分散式风电租借业务,创新落地电力诱导商酌性、换电重卡租借业务。驱逐2023年末,绿色租借财富余额687.70亿元,较上年末增长24.7%;占租借财富总和67.9%,较上年末普及2.5个百分点。

再如,建信金租绿色财富领域和占比持续双增,绿色租借财富余额473亿元,占一般租借业务的比重较上年普及8.77个百分点。招银金租2023年绿色租借业务投放额达到了547.21亿元,占招银金租总投放额的49.67%,绿色租借业务2023年末余额1215.00亿元,较上年末增长15.31%。

(来源:搭理公司ESG主题搭理居品)

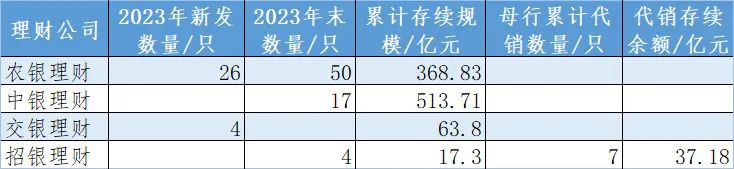

在搭理公司协同方面,搭理资金亦成为绿色债券投资的要紧资金来源,搭理公司亦然刊行绿色主题搭理居品的要紧渠说念。

举例,农银搭理持续推出ESG主题搭理居品,2023年新刊行ESG主题搭理居品26只,年末ESG主题搭理居品共50只,领域368.83亿元。交银搭理2023年新发ESG主题策略居品4只,领域总共48亿元,年末存量ESG主题策略居品总领域总共63.8亿元。此外,浙商银行也在2023年刊行了该行首笔ESG搭理居品,召募资金领域5000万元,资金优先投资于清洁动力、防治羞辱、生态保护等绿色产业。

在代销搭理方面,中信银行积极代销绿色金融居品,2023年代销ESG主题、绿色低碳环保和社会背负有关基金1.73亿元;还刊行挂钩绿色金融债券的结构性入款居品191只,召募金额1083.85亿元。

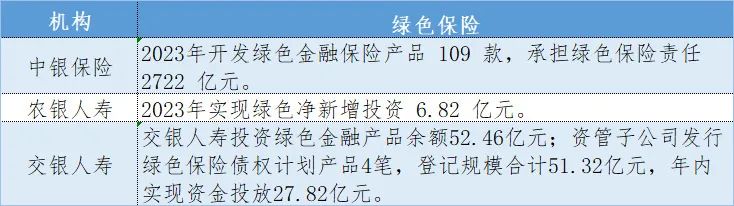

另外,银行旗下保障公司亦通过股权投资、配置绿色方位政府债、债权投资、居品刊行等款式助力绿色金融发展。如驱逐2023年末,交银东说念主寿投资绿色金融居品余额52.46亿元。

与搭理、保障公司不异,银行旗下基金公司、信赖公司亦然绿色金融的要紧参与方,把社会背负、ESG准则和“双碳”计策算作居品布局的主要标的,持续完善ESG基金居品谱系。

梳理上市银行年报败露的信息,不错发现,交银海外信赖2023年新增两单绿色财富证券化神志,总共领域19亿元,新增绿色债券投资领域约12亿元等绿色金融业务;建信基金持有绿色债券余额25亿元,通过职权投资阶梯累计向清洁动力产业等标的投资金额达276亿元;招商基金2023年要点刊行了招商社会背负搀和基金和行业首只绿债指数居品招商CFETS绿色债券指数基金,2023年末招商基金共存续10只ESG有关居品,存续领域93.21亿元,领域较上年末增长154.53%。

组织架构、窥察绿色配套机制正在建立

有银行信贷部门东说念主士告诉券商中国记者,由于绿色低碳发展时时离不开前期的高成本、高参预,此后期的绿色效益陈述期又相对较长,绿色金融的淘气发展就显得尤为要紧。

绿色金融带来的收益亦是可期待的。以国内最早发力绿色金融业务的兴业银行动例,该行2023年末的公司绿色金融客户较上年末增长17.83%至5.83万户,其中,深绿客户(客户主营范围稳当绿色产业领导目次)较上年末增长16.85%至5.39万户,带动入款领域超越2000亿元,户均配置居品3.4个,高于合座企金客户平均水平,绿色金融客户的详细效益络续普及。

从系数这个词金融行业来看,绿色金融从最早的自觉、自主商酌模式,果决成为各家从上至下主持创新的风口所在。券商中国记者不雅察发现,早自2020年启动,诸如征象风险压力测试等本体便平方出咫尺各大中资银行的年报和清单当中。这正标明金融业濒临挑战,深知时候要紧,正在快马加鞭采选行动。

梳理现时各家银行年报中的绿色金融业务,不错发现,各家银行起原从计策上早已深爱,并迟缓加强绿色金融的布局。清雅而言:在体制机制方面,成立绿色金融委员会,试点绿色支行、职业部,或树立绿色金融专职机构等;在激发机制上对峙窥察指令,将绿色金融纳入窥察贪图体系;在资源配置方面,针对行业神志融资需求,配置专项信贷资源,给以绿色信贷FTP订价、成本占用、授权、领域等歪斜力度。

举例,在计策层面,交通银行构建造成“2+N”绿色金融政策体系,明确2025年、2030年、2060年三个阶段的认识和要点任务,具体到“十四五”期末,该行绿色贷款认识为余额不低于8000亿元,力求达到1万亿元。“N”指种种绿色金融专项政策,包括组织架构、业务束缚、赞助器用、细分行业、居品集成、审批政策、窥察评价、区域发展等。

又如,在试点机构方面,邮储银即将北京市门头沟区滨河绿色支行算作绿色金融支行,驱逐2023年末,该支行绿色信贷领域8.74亿元,占支行合座信贷财富领域的93.58%,较上年末提高了56个百分点。再如,在绩效窥察机制上,邮储银行实施绿色金融经济成本计量相反化政策,扩大绿色金融经济成本计量范围,针对绿色金融等业务树立90%经济成本调遣系数;为具有权贵碳减排效益的绿色神志提供优惠利率,对绿色信贷、绿色债券给以15个里面资金滚动订价基点的优惠。

专科东说念主才、数字才智助力绿色风控

值得暖热的是,算作一项新兴的业务,发展绿色金融所需的专科东说念主才也需要引进与培养,从而识别与把控绿色金融业务的风控。

在东说念主才戎行方面,只消兴业银行一家有较为无缺的败露。年报炫耀,该行有序鼓舞绿色金融“万东说念主筹办”,自由普及绿色金融专科才智,驱逐2023年末,该行的公司绿色金融东说念主才151东说念主,较上年末险些增长了两倍,增幅达到了197.22%。而绿色东说念主才这一数据,现时各家银行并未有更多的败露。

中信银行提到持续强化东说念主才戎行诱导,“以学促干”普及专科才智。在内控束缚方面,该行暗意,加强对高碳财富的风险识别、评估和束缚;制定储能、风电、光伏、新动力汽车等要点行业营销指引,针对性制定金融束缚有贪图和营销策略;翻新绿色融资统计轨制,进一步加强绿色融资统计束缚,确保绿色融资统计数据准确、真确、无缺。

一位外资行高管曾向券商中国记者暗意,成绩于绿色融资成本的优惠,企业方面如故越来越敬重ESG等维度的评价,也需要更多的有关专科绿色东说念主才加入银行戎行。

“岂论是股权阛阓如故债券阛阓,投资东说念主对绿色财富的需求越来越大,从而缩小了有关融资成本,这带来的成本优势也蛊惑到越来越多客户弃取绿色融资器用。”上述外资银行高管暗意。

除了大型企业践行绿色发展职责,围绕一些资金实力偏弱的中小企业绿色金融管事也正在丰富。“中小企业渊博存在碳排放核算难,碳减排不知该从何滥觞等问题,即等于节能减排名业的企业,通常也难题一些必要的金融赞助。”上海银行行长朱健在此前碳博会时期剿袭采访时暗意,今后该即将链接针对有关领域的薄弱步调,有针对性地推出创新址品。

此外,借助科技才智,鼓舞科技赋能,亦是提高风控的技能。

举例,年报炫耀,工商银行动普及ESG风险系统化管控,独揽大数据技艺在信贷全经过进行风险自动化识别及智能化管控,赞助在经过中及时赢得企业ESG信息并自动进行系统风险指示。此外,工商银行还鼓舞生物种种性金融前瞻连接与风险束缚,创新实施生态保护红线风控舆图系统,针对贷款神志选址增多生态保护红线判定功能并迟缓纳入信贷业务全经过束缚。

除此以外,光大银行年报炫耀,该行加强ESG风险束缚强化绿色信贷分类束缚,搭建绿色融资象征自动化辅助识别和环境效益测算器用世博shibo登录入口,上线客户系统、信贷系统和转移端,普及绿色信贷分类的准确性、全面性、通俗性。